1500万円分の投資信託を購入

我が家は、ここ1〜2か月の間に投資信託(eMAXIS Slim 米国株式 S&P500)を約1500万円分購入しました。

これにより我が家の現金保有額は580万円となりました。

現金の保有額を減らし、まとまった資金を一気に投資信託に振り分けた理由としては、以下の4つのポイントが挙げられます。

1. 相場の予測は不可能であるという考え

市場の動きを読むことは非常に難しいため、必要以上に現金を保有し続けるよりも、投資信託を一括で購入する方が合理的だと判断しました。たとえば、ドルコスト平均法を使って少しずつ資金を投入していくことは、株式市場が下落することでリスクが軽減されると期待する一方で、相場が上昇し続けた場合には機会損失が発生します。

ドルコスト平均法では、投資金額を分割して定期的に市場に流し込むため、市場が急落した場合に損失が和らぐと考えられます。しかし、この手法が効果を発揮するためには、最初に投資を開始した時点から市場が下がり、その後も平均的に低い価格で投資できる状態であることが必要です。市場が上昇を続けた場合には、逆に損失となるため、一括での投資と比較して得られる利益が減少するリスクを抱えます。

つまり、ドルコスト平均法は市場の下落リスクを軽減する一方で、相場が上昇したときの利益を取りこぼすリスクも生じることになります。

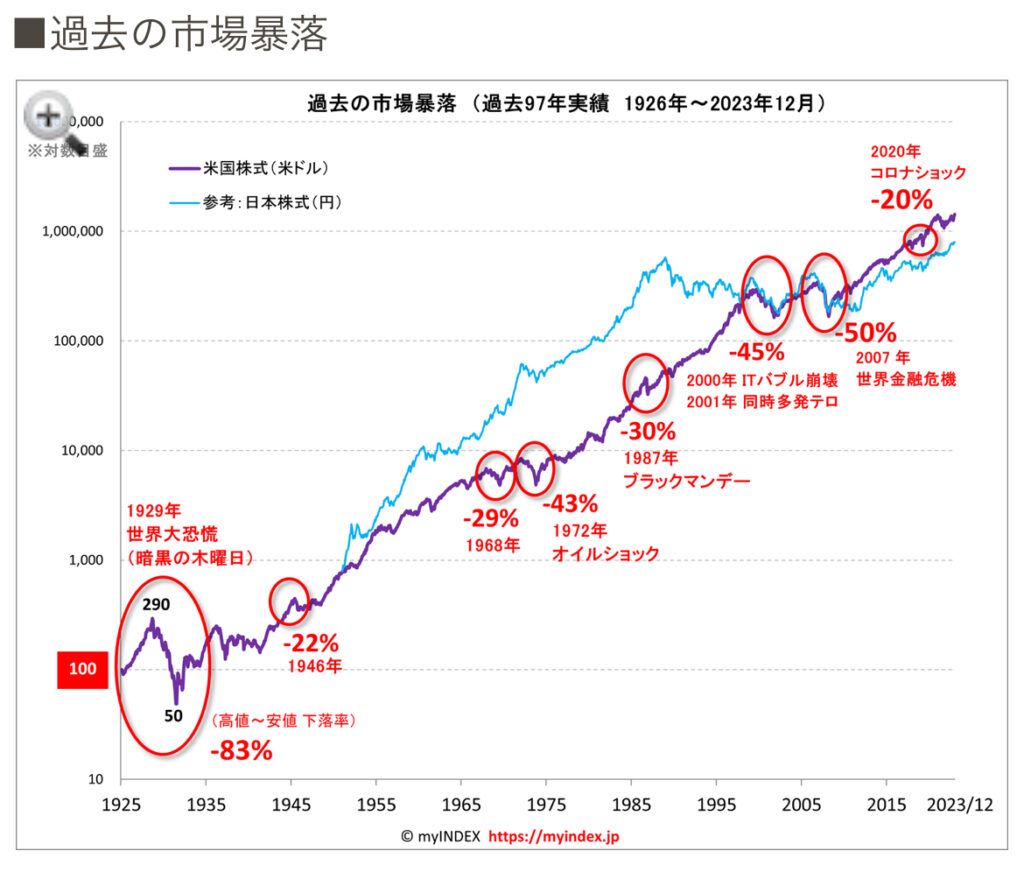

2. 米国株式市場は長期的に見ると上昇している傾向が強い

米国株式市場は、歴史的に見ても上昇している期間が下落している期間よりも長く続いています。これは、過去のデータや経済成長からも読み取れることであり、長期的な投資によって資産が増える可能性が高いと判断しました。市場の短期的な変動を気にするのではなく、長期的な成長に目を向けることで、より大きなリターンが期待できると考えました。

3. 資産形成期にある我が家の毎月の収入とドルコスト平均法の役割

現在、我が家は資産形成の段階にあり、毎月の収入から一定の資金を投資に回しています(iDeCoやDCなど)。つまり、毎月の投資がドルコスト平均法と同様の役割を果たし、市場の変動を平均化する効果が得られます。このため、一度にまとまった資金を投資信託に投入したとしても、毎月の継続的な投資によって、相場の変動リスクがある程度平準化され、長期的な安定性が保たれると考えました。

4. まとめて投資することによるリスクとリターンのバランス

ドルコスト平均法で余裕資金を少しずつ投資する方法と、一度に全額を投資する方法のどちらを選んでも、リスクはつきものです。

仮に余裕資金を全額一括で投資した場合、次の日に市場が急落するリスクを負うことになります。一方、ドルコスト平均法で少しずつ投資を進めたとしても、余裕資金を全額、投入し終わったあとは、一括投資と同様に次の日から市場が急落するリスクを負うことになります。

どのタイミングで市場が動くかを予測するのは困難です。そのため、資産形成を進めるうえでは、タイミングを測るよりも早めに余裕資金を投資に回し、市場の成長に乗る方が合理的であると判断しました。

このような理由から、我が家は現金の保有額を減らし、投資信託を一括で購入する決断に至りました。他にも、現金で投資していたIPOや立会外分売の利益が年々減少傾向であったことも、この決断の一因となっています。

まとめ

我が家は以下4つの理由により、1500万円というまとまった資金を一気に投資信託へ振り分けました

- 相場の予測は不可能であるという考え

- 米国株式市場は長期的に見ると上昇している傾向が強い

- 資産形成期にある我が家の毎月の収入とドルコスト平均法の役割

- まとめて投資することによるリスクとリターンのバランス

⬇️ブログランキングに参加しています。よければ応援クリックよろしくお願いします!

コメント